![[Instagram]雨の日は店仕舞い](https://shanti-phula.net/ja/social/blog/wp-content/uploads/2025/09/u902.jpg)

画像の出典: いらすとや

[Instagram]雨の日は店仕舞い

コメントのみ転載OK(

条件はこちら

)

![[Instagram]雨の日は店仕舞い](https://shanti-phula.net/ja/social/blog/wp-content/uploads/2025/09/u902.jpg)

![[ゆるねとにゅーす] 2件のクルド人犯罪に実刑判決 / J Sato氏「移民問題の構図」安い労働力、社会の混乱と敵意から人々はデジタルIDによる監視社会を望むかもしれない](https://shanti-phula.net/ja/social/blog/wp-content/uploads/2025/09/m902.jpg)

注)以下、文中の赤字・太字はシャンティ・フーラによるものです。

外国人移民が10%ということは、労働人口でみれば20%を超えるということだな。これほど安い賃金で働く移民が入ってくると国民の給与は上がらない。EUを見れば分かる通り治安も悪化する。移民を推進する人たちは日本を売る人たちなんだよ。 https://t.co/zZCEAk12oP

— まりなちゃん (@t2PrW6hArJWQR5S) August 31, 2025

移民問題で日本も盛り上がっているけど、↓の視点を持っておくと、どういう構図でどう推移していくか予想可能 https://t.co/0ijjiZhyCG

— J Sato (@j_sato) August 29, 2025

どんなにゅーす?

どんなにゅーす?  まさに、埼玉・川口市が日本社会全体の未来を先取りしているような状況です。

まさに、埼玉・川口市が日本社会全体の未来を先取りしているような状況です。 そして、無免許運転を行ない10代2人を死傷させ懲役5年の判決を受けたクルド人とともに、どちらも判決を不服として控訴したとのことだ。

そして、無免許運転を行ない10代2人を死傷させ懲役5年の判決を受けたクルド人とともに、どちらも判決を不服として控訴したとのことだ。 なんとも不可解で奇妙な話ですね。

なんとも不可解で奇妙な話ですね。 先日の記事でも述べたけど、すでに日本人の人口減少はどうにもならないレベルにまで達しており、日本政府も地方自治体も、(経済の底上げや労働力の確保のために)外国人の観光客や労働者を大量に引き入れる方向に舵を切り始めている状況だ。

先日の記事でも述べたけど、すでに日本人の人口減少はどうにもならないレベルにまで達しており、日本政府も地方自治体も、(経済の底上げや労働力の確保のために)外国人の観光客や労働者を大量に引き入れる方向に舵を切り始めている状況だ。 そもそも、自民党そのものが、CIAによって作られた真性的な売国政党ですからね。

そもそも、自民党そのものが、CIAによって作られた真性的な売国政党ですからね。 本当のカオスはこれからだし、想像を超えるほどの争乱や分断がもたらされていくことになりそうだ。

本当のカオスはこれからだし、想像を超えるほどの争乱や分断がもたらされていくことになりそうだ。

注)以下、文中の赤字・太字はシャンティ・フーラによるものです。

リーダーとなり動く日本にありがとう…だって。日本が積極的に進めてますわ🥲 pic.twitter.com/eM4FlURzt9

— しん (@Dty47s) August 31, 2025

始まりはこれ

— BLACK SWAN🇯🇵Unexpected black (@Cyber_Apocaly) March 17, 2023

外国人材交流推進議員連盟

前身会長・中川秀直 超党派になって会長小池百合子

最高顧問 森喜朗

提唱者・理論武装は法務省と元法務省の坂中英徳。

以後、名称を変えながら存続。

ずっと音頭を取っているのは、法務省官僚。

![[X]自転車の乗り手たち](https://shanti-phula.net/ja/social/blog/wp-content/uploads/2025/09/u901.jpg)

Next level stupidity pic.twitter.com/PimmtSgsEm

— non aesthetic things (@PicturesFoIder) June 26, 2025

Viola Brand, a German artistic cyclist shows off her skills pic.twitter.com/PK67Sqj9Sq

— non aesthetic things (@PicturesFoIder) February 17, 2025

注)以下、文中の赤字・太字はシャンティ・フーラによるものです。

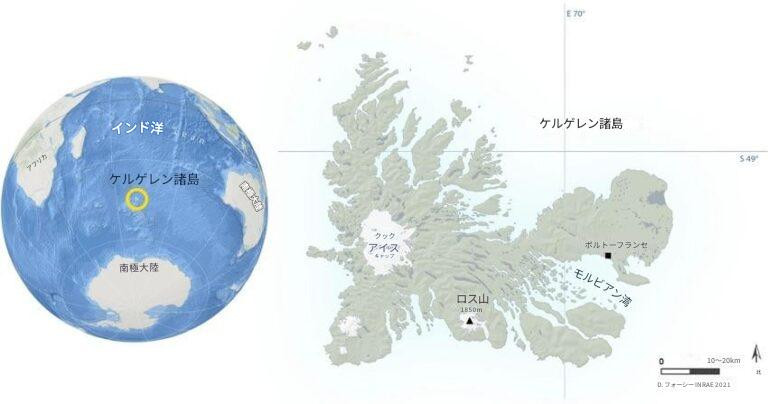

Rothschilds ask for exile instead of execution終わりが近いことを悟ったかのように、ロスチャイルド一族のフランス分家は、処刑の代わりにケルゲレン諸島への終身追放を提案したとフランスの諜報筋は伝えている。これが認められれば、平和的に権力を引き渡すと約束している。ケルゲレン諸島は地球上でも最も隔絶された場所のひとつで、南極に近く、最寄りの有人地であるマダガスカルから約3300マイル離れている。

By

Benjamin Fulford

August 25, 2025

1 Comment

In a sign they know the end is near, the French branch of the Rothschild clan has proposed lifetime exile to the Kerguelen Islands instead of execution, according to French intelligence sources. They promise a peaceful handover of power if this is granted to them. The Islands are among the most isolated places on earth; located near Antarctica and 3300 miles from Madagascar, the nearest populated area.

If this comes to fruition, it will be a real game changer because right now Jean Michel de Rothschild, posing as Brigitte Macron, controls the governments of the UK, Canada, France, Germany plus the fake short and fat Trump now posing as US President (not to be confused with the 190cm or 6’3” tall real Trump). For reference, here is a picture of the fake Trump meeting Emmanuelle Macron, where you can see he is barely taller than the 173-centimeter-tall Macron.これが実現すれば大きな転換点となる。なぜなら現在、ジャン・ミシェル・ド・ロスチャイルドがブリジット・マクロンに成りすまし、英国、カナダ、フランス、ドイツの政府を支配しており、さらにチビで太った偽のトランプがアメリカ大統領を装っているからである(身長190センチ、6フィート3インチの本物のトランプと混同しないよう注意)。参考として、偽のトランプとエマニュエル・マクロンが会談している写真があるが、そこでは身長173センチのマクロンよりわずかに高い程度しかないことが確認できる。

蜘蛛さん自身が雨宿り。すごーい。