29:27

通貨の創造とバブル

あらゆるバブルと同様、

日本のバブルが煽(あお)られたのは、ひとえに銀行制度によって新しい通貨が急速に創造されたことによる。

福井俊彦(ふくい・としひこ)

1986年から1989年にかけて日銀の営業局長だったのは福井俊彦だ。これは窓口指導による各銀行の貸出割当額に責任を負う局だ。福井にあるジャーナリストが尋ねた。

「(貸出が急速に増えていますが....)

貸し出しの蛇口を細くするつもりはないのですか。」

福井は答えた。

「金融緩和を一貫して続けるわけだから、貸し出しの量的規制は自己矛盾に陥ることになります。だから

量的規制をするつもりはない。経済の構造調整をかなりの期間かけてやっていきながら国際的な不均衡を是正していく。金融政策はそれを支えることになるわけですから、なるべく長く

金融緩和を続けていく責任があるのです。そうすると金融機関の貸し出しが伸びるのは当然なのです…」

(ニュース映像)

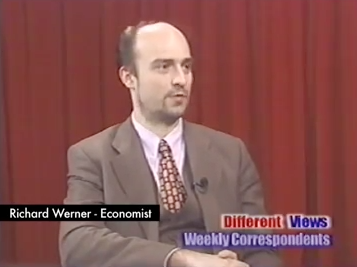

ヴェルナー

ヴェルナー:なぜ銀行はこれほど多くの融資を行っていたのか?それは日本銀行の命令によってそうせざるを得なかったからです。」

通常、銀行は多くの融資申込者の中から顧客を選び、

かなりの割合で融資を断る。だが1987年から形勢が逆転し、銀行家のほうが積極的に見込み客を追いかけるようになった。

銀行がまるで行商人のように顧客を追いかけ格安の金利で融資を勧誘した逸話がたくさんある。

元OL:「とにかく本当に銀行がすごくお金を借りてください!っていう感じだったから…例えば結婚するからマンションを買う。自分たちの予算に依るという時に、それの1千万くらい上乗せして大丈夫って、それでも返せるからと…」

32:01

銀行家はますます地価の評価を誇張して行うようになり、貸付金に対する地価の実際比がしばしば300%超に急増した。一般の人々にとってこれは奇妙な現象だった。

ほどなく人々はこれを「過剰資金」と呼んだ。

エコノミストやアナリスト、金融市場や不動産会社で働く人々だけが事情をわきまえていた。あまりに簡単に割り切りすぎた分析を彼らは斥けた。地価の上昇は単に過剰資金によるというよりもはるかに複雑な理由によるものだった。こうした業種の人たちは、庶民には、ただ高度な財テクの複雑な仕組みが分からないのだ、と主張した。

32:53

国際資本の移動

ある国が創造した通貨の量が多すぎるとその通貨の一部は、海外へ投資という形で流出する。1980年代の日本の資本の流れは1980年に2億ドル以上(純額)が国内に流入したのに対して1986年には1320億ドルが流出した。

美術品その他の貴重品を含む世界中の資産が、日本のバイヤーたちの標的となった。これにはロックフェラー・センター、コロンビア映画、ペブルビーチ・ゴルフリンクスのような知名度の高い購入物件が含まれていた。

驚くべきことに1986年に競売されたアメリカ合衆国の長期国債の75%が日本円によって購入された。だが一国が紙幣を印刷するだけで世界中の物件を買いたい放題に購入するというのはたやすくできることではない。日本にこれができたのは、市場が通貨を切り下げなかったからだ。

それぞれの通貨の価格は、為替ディーラーによって決められる。その際、彼らが観察する従来の経済指標がその国の過剰な通貨創造を捉えていない場合、多額の通貨創造と、これを外貨と交換しようとする試みが、影響を及ぼすことがある。

1950年代、1960年代に米国の銀行はドルを過剰に創造したが、この時に米国が使った同じトリックを日本は成功させたのだった。

アメリカ合衆国株式会社は、ヨーロッパの諸企業を買収するため、このホットマネー [不正に得たカネ] を使った。

この時に米国が使った口実は金本位制だったが、日本の場合、口実となったのは多額の貿易黒字だった。

GDPを根拠としない融資:財貨やサービスの生産を目的としない融資

金融制度全体のリスクの増加をその初期に警告する指標として、融資総額に対してGDPに基づかない取引を目的とする貸付金が占める割合がある。この比率は、金融危機が発生しつつある国々のほとんどで著しく高くなる。

1980年代と2000年代にアメリカとイギリスで抵当貸付と住宅価格の急騰を刺激したのは、このプロセスにほかならなかった。

これと同じプロセスはまた、黄金の1920年代を創出した。この時アメリカの銀行は株を担保として貸出を行った。

原理は同じだ。各銀行は株価を既定の事実と考え、新たに通貨を創造した。株式市場で通貨量が増えると株価は上昇しなければならなかった。株価の一定の割合を担保として受け取れば安全だと各銀行は考えたが、すべての銀行が同じ行動をとることによって市場全体が押し上げられる。

日本では、民間部門が所有する土地の富が1969年に14兆2千億円だったのが、1989年には2000兆円に上昇した。

三重野康 (みえの・やすし)

日本銀行第26代総裁三重野康 (みえの・やすし) は、1989年、最初の記者会見で地価高騰の原因について「金融が片棒をかついでいることは否めない」と金融緩和の副作用を率直に認め、今後は個別の指導で不動産関連融資を抑制していくと述べた。

(ニュース映像)

ヴェルナー:周囲を見回して、彼はバブル、資産価値の上昇、貧富の格差の拡大に目を向け、これを止めようではないかと言いました。三重野氏は新聞や雑誌の記事で英雄になりました。それは彼がこの愚かな金融緩和策に反対して戦ったからですが、ところが本人はバブル期の間は副総裁を務め、バブルの創出を担当していたのです。

37:57

相場の暴落

突然、地価と資産価値の上昇が止まった。1990年だけで株価は32%下落した。その後、1991年7月窓口指導が廃止された。これには、日本銀行で窓口指導を担当していた職員達自身が驚いた。

銀行家達はほとんど無力のまま取り残された。もはやどのようにして貸出を計画すればよいかわからないと彼らは不満をもらした。かつてある銀行の支店がもっと多く融資したいと言う時には、窓口指導の貸出割当額は使い果たしたと答えるのが常だったが、この度はもはやそうすることができなかった。

バブルで融資された99兆円の大部分が焦げつく可能性が高いことに銀行が気づき始めると、恐ろしさのあまり銀行は投機家への融資をやめたばかりか、他の誰に対しても融資を制限した。

(ニュース映像)

ニュースキャスター

ニュースキャスター:

「日本では希望のないクリスマスが待っているようです。月曜日、株式市場は下落して過去2年以上で最低の終値となりました。

先週、日本の食品業者最大手の一つが倒産しました。今年上場企業が倒産したのはこれで9回目です。」

5百万人を超える日本人が職を失い、就職先がどこにも見つからなかった。20歳から44歳までの男性の死亡原因では自殺がトップになった。

元OL:「毎日といっても過言ではないぐらい首つりしたりとか居なくなっちゃったりとか、そういう記事が新聞紙面に流れましたね。」

1990年から2003年にかけて21万2千社が倒産した。同じ期間に株式市場は80%下落した。主要都市の地価は最大で84%下落した。

エコノミストのある者たちはホッと胸を撫でおろしているように見えた。景気の低迷は、煎じ詰めると日本の経済体制がそれほど成功していない証拠だった。

その一方で

日本銀行総裁、三重野康(みえの・やすし)は語った。

「この不況のおかげで誰もが経済改革を行う必要を意識するようになってきた。」

» 続きはこちらから

日銀の目的は、日本の成功したシステムを破壊することであり、アメリカは日本の経済システムの変更を強制するために、日銀を裏切り者として利用したと言っています。

アジア通貨危機も同様だった。システムを崩壊させ、暴落を引き起こし、危機を引き起こし、そしてIMFによる外国投資への開放を強制する為だった(2分42秒)。

戦後の日本が、アメリカの属国であることを考慮すれば、リチャード・ヴェルナー氏のこうした主張は、完全に的を射たものだと言えるのではないでしょうか。私は、リチャード・ヴェルナー氏の『円の支配者』によって、経済の本質を理解することができました。FRBが日銀を完全にコントロールしているのです。そして、日銀が失われた30年の主犯なのです。この意味で「財務省解体デモ」は、意味はあるものの、本質から外れていると感じるのです。